Notleidend werden Kredite dann, wenn sie seitens des Darlehensnehmers nicht mehr bedient werden. Dabei ist es irrelevant, ob es sich um Immobilienkredite, Überziehungskredite oder Kreditkartenkredite handelt. Je nach vertraglicher Ausgestaltung gibt es bei Zahlungsschwierigkeiten eine Schonfrist für den Darlehensnehmer- es besteht zum Beispiel oftmals die Möglichkeit der Stundung, wenn es sich um einen nur vorübergehenden finanziellen Engpass handelt und davon auszugehen ist, dass es zu einer Erholung kommen wird. Bei größeren Finanzierungen, an denen (auch) der Darlehensgeber festhalten will (oder muss), besteht auch die Möglichkeit einer Restrukturierung, das heißt „Anpassung nach unten“ was die Ratenhöhe, bestimmte vereinbarte Zielerreichungen (sogenannte Covenants) oder die Bonität des Darlehensnehmers angeht. Hilft alles nichts und wird das Darlehen vom Darlehensgeber als final weitgehend uneinbringlich bewertet, wird es gekündigt und rutscht in die sogenannte Abwicklung.

Die Art des Darlehens, die Situation des Darlehensgebers, aber auch das wirtschaftliche Gesamtumfeld entscheiden darüber, wie und vor allem wo das Darlehen im Nachgang abgewickelt wird. Dabei stehen dem Darlehensgeber grundsätzlich drei unterschiedliche Möglichkeiten zur Verfügung: 1. Die In-House- Abwicklung durch die eigene Workout-/Abwicklungseinheit der Bank, 2. die Abwicklung durch einen Servicer, wobei hierbei sowohl die Möglichkeit besteht, dass der Darlehensgeber selbst Gläubiger bleibt als auch, dass er das Darlehen an einen anderen Gläubiger verkauft oder 3. die Abwicklung über eine Abwicklungsanstalt, eine sogenannte Bad Bank.

Der nachfolgende Artikel beschäftigt sich mit der Abwicklung durch eine Abwicklungsanstalt.

Die deutschen Abwicklungsanstalten

Gesetzliche Grundlagen

Auf Basis des Stabilisierungsfondsgesetzes und des Finanzmarktstabiliserungsbeschleunigungsgesetzes konnte die Bundesrepublik die Finanzkrise u.a. durch die Errichtung von Abwicklungsanstalten gut abfedern. Die beiden Gesetze geben Kreditinstituten und Unternehmen des Finanzsektors die Möglichkeit, ihre Bilanzen kurzfristig von Abbaupositionen zu bereinigen. Die gesetzlichen Vorschriften erlauben es den Unternehmen somit, Risikopositionen und nichtstrategienotwendige Geschäftsbereiche auf in der Rechtsform einer für das jeweilige Institut errichteten Abwicklungsanstalt zu übertragen. Für die WestLB wurde auf dieser Basis die Erste Abwicklungsanstalt („EAA“ mit Sitz und Düsseldorf) und für die HypoRealEstate die FMS Wertmanagement („FMS-WM“ mit Sitz in München) gegründet.

Die Mär von der Bad Bank

Spätestens seit der Veröffentlichung der ZDF- Serie „Bad Banks“ passt der Name „Bad Bank“ nicht mehr zu den Abwicklungsanstalten, die in Deutschland im Nachgang der Finanzkrise gegründet wurden. Das mit der Bezeichnung „Bad Bank“ verbundene negative Konnotat passt einfach nicht zum Geschäftszweck und Abwicklungsauftrag der Abwicklungsanstalt als solcher und kann sich allenfalls auf das schlechte, sprich, notleidende, Geschäft beziehen, das von ihr übernommen und bestmöglich abgewickelt wird. Am Ende handelt es sich aus Sicht des Staates und des deutschen Steuerzahlers sowohl bei EAA als auch der FMS-WM um alles, aber nicht um Bad Banks im Wortsinne- beide Unternehmen sind noch nicht einmal Banken. Davon abgesehen: Von der Insolvenz der Investmentbank „Lehman Brothers“ in helle Aufregung versetzt, tat Deutschland mit Blick auf die erreichten Zahlen gut daran, die beiden in der Finanzkrise in Schieflage geratenen Banken HypoRealEstate und WestLB staatlich zu stützen und sie auch durch staatliche Abwicklungsanstalten abwickeln zu lassen.

Die Erste Abwicklungsanstalt

Gründung und Auftrag

Als Eilgesetz im Oktober 2008 verabschiedet, ermöglichte das sogenannte „Finanzmarktstabiliserungsgesetz“ die Übertragung von „toxischen oder nichtstrategischen“ Wertpapieren auf eine Abwicklungsanstalt. Hiervon wurde bereits Ende 2009 seitens der WestLB Gebrauch gemacht und im Nachgang ein Portfolio mit einem Volumen von ca. 77 Mrd. EURO an „Die Erste Abwicklungsanstalt“ übertragen. Rechtsform der EAA ist die teilrechtsfähige Anstalt öffentlichen Rechts. Als solche ist sie der Bundesanstalt für Finanzmarktstabilisierung (FMSA), die u.a. zur Verwaltung der bundeseigenen Beteiligungen im Jahre 2008 gegründet wurde, unterstellt. Dabei setzt sich die Trägerschaft der EAA zusammen aus dem Land Nordrhein Westfalen sowie einigen Sparkassenverbänden.

In § 2 ihres Status steht zum Geschäftszweck der EAA:

„Der Abwicklungsanstalt obliegt die Aufgabe, von der WestLB AG, seit dem 02. Juli 2012 firmierend als Portigon AG firmierend (Portigon), und/oder ihren in- oder ausländischen Tochterunternehmen (zusammen die Portigon-Gruppe) zum Zwecke ihrer Stabilisierung und der Stabilisierung des Finanzmarktes Risikopositionen und nicht strategienotwendige Geschäftsbereiche (übernommenes Vermögen) zu übernehmen und diese verlustminimierend abzuwickeln.“

Erfolge

Die EAA hat nach eigenen Angaben inzwischen deutlich mehr als vier Fünftel der übernommenen Positionen erfolgreich abgebaut. Dabei schrieb sie seit 2012 in jedem Geschäftsjahr schwarze Zahlen.

Die Zukunft der EAA

Als selbst gesetztes Ziel sieht die EAA auch in Zukunft die Möglichkeit, ihre Kompetenzen gewinnbringend einzusetzen und beschreibt ihren eigenen Weg auf ihrer Website so:

„Von der Bad Bank zur Good Bank“.

Es wird spannend werden, ob und in welchem Umfang die EAA gegebenenfalls im Nachgang der Coronapandemie als Abwicklungsanstalt zum Einsatz kommt.

Die FMS Wertmanagement

Gründung und Auftrag

Etwas später als die EAA wurde die FMS-WM im Jahre 2010 gegründet. Sie ist aufgesetzt als bundeseigene Abwicklungsanstalt- das bedeutet, dass Träger und hundertprozentiger Eigentümer der FMS-WM der Soffin (Finanzmarktstabilisierungsfonds) ist, der von der Bundesrepublik Deutschland- Finanzagentur GmbH (Finanzagentur) verwaltet wird. Hierdurch erklärt sich auch der Name der „FMS-WM“- das „FMS“ steht für „Finanzmarktstabilisierung“, das „WM“ für „Wertmanagement“. Aufgesetzt ist die FMS-WM als Anstalt öffentlichen Rechts. Der Nominalwert des von der HRE übernommenen Vermögens betrug zum Übertragungszeitpunkt EUR 175,7 Mrd.

In § 2 ihres Status steht zum Geschäftszweck der FMS-WM:

„Der Abwicklungsanstalt obliegt die Aufgabe, von der Hypo Real Estate Holding AG und deren unmittelbaren und mittelbaren Tochterunternehmen und Zweckgesellschaften im In- und Ausland (zusammen die HRE-Gruppe) zum Zwecke der Stabilisierung der HRE- Gruppe und der Stabilisierung des Finanzmarktes Risikopositionen und nichtstrategienotwendige Geschäftsbereiche (übernommenes Vermögen) zu übernehmen und gewinnorientiert zu verwerten und abzuwickeln.“

Erfolge

Seit Oktober 2010 konnte die FMS-WM das von der HRE-Gruppe übernommene Portfolio auf einen Nominalwert von EUR 69,3 Mrd. per Ende 2019 reduzieren. Ganze Portfoliosegmente konnten abgebaut werden, so insbesondere das Commercial Real Estate Portfolio, das bei Übernahme im Jahr 2010 mit 3.512 Einzelengagements fast die Hälfte aller übernommenen Positionen des Gesamtportfolios ausmachte.

Die Zukunft der FMS-WM

Die FMS-WM hält an ihrem Abwicklungsauftrag „Abbau des von der HRE übernommenen Portfolios“ fest und gibt keinen Ausblick auf eine eigene Zukunft außerhalb dieses Geschäftszwecks.

Der Erfolg der Abwicklungsanstalten

Entgegen vieler Unkenrufe gleich zu Beginn des Set-Ups der deutschen Abwicklungsanstalten, gestaltete sich das vergangene Jahrzehnt, während dem die beiden Anstalten ihrem Geschäftszweck folgend einen erheblichen Teil der von ihnen übernommenen Positionen abgewickelt haben, als außerordentlich erfolgreich. Als Novum waren diese Unkenrufe sicherlich nicht unberechtigt und der Unsicherheit geschuldet, die um dieses neue Geschäftsmodell, das ausschließlich aus Steuergeldern finanziert wurde, kreiste. Und auch, wenn der Markt für die EAA und FMS-WM positiv „gelaufen sein“ mag, sprich, die Abwicklung von NPL-Portfolien in den letzten 10 Jahren aufgrund eines ausgezeichneten Marktumfelds nicht gerade schwierig war: die beiden Projekte können durchaus als Erfolgsstory gewertet werden.

Refinanzierung und der Faktor „Zeit“

Der Erfolg beruht ein Stück weit auf der Natur der Sache, wenn es sich bei einer Unternehmung um einen Staatsbetrieb handelt: die beiden Hauptvorteile von Abwicklungsanstalten sind 1. eine enorm gute und damit günstige Refinanzierung und 2. die Tatsache, dass Zeit eine eher untergeordnete Rolle bei der Abwicklung spielt. Bedürfen etwa Fonds, die sich um die Abwicklung von NPL Portfolien mühen, innerhalb eines relativ kurzen Zeitraums eines nicht unerheblichen Returns, können Abwicklungsanstalten auf ein solides Rating- im Falle der FMS-WM: das bundeseigene AAA- und damit eine ausgezeichnete Refinanzierung setzen und haben deshalb auch keinen (finanziellen) Druck, etwaige Notverkäufe von Positionen durchführen zu müssen. Zeiten geringerer Nachfrage können deshalb abgewartet werden- dies sicherlich nicht endlos, der entstehende Druck ist aber eher politischer Natur und stellt sich bei genauerer Betrachtung unter wirtschaftlichen Gesichtspunkten meist als unnötig dar. Downsides können in vielen Portfolioteilen verhindert werden, wenn bestimmte Entwicklungen schlicht abgewartet werden können, ohne dass Refinanzierung oder das Gesamtportfolio hierdurch in Mitleidenschaft gezogen werden.

Weiterer Vorteil als Marktteilnehmer: Für den Ausgleich von bei der Abwicklung entstehenden Verlusten gilt eine unbegrenzte Nachschusspflicht des Finanzmarktstabilisierungsfonds FMS bzw. SoFFin gemäß § 8a des Gesetzes zur Errichtung eines Finanzmarkt- und eines Wirtschaftsstabilisierungsfonds (Stabilisierungsfondsgesetz – StFG).

Alternative: Insolvenz der Banken

Unabhängig von den oben genannten Aspekten stellte aber auch die Frage um das Drohszenario, was im Falle einer Insolvenz von WestLB und HRE- vor allem mit Blick auf die Katastrophe, die durch die Insolvenz von Lehman herauf beschworen wurde- wohl geschehen wäre, einen Hauptaspekt für die Wahl der Abwicklung über die beiden Anstalten dar.

Niemand wird je beurteilen können, welche Variante die bessere gewesen wäre: die Hinnahme der Insolvenz beider Banken oder deren staatliche Übernahme. Alle Voraussagen und hypothetischen Proberechnungen aber deuteten darauf hin, dass letztere für den Steuerzahler sinnvoller sei. Und die finale Schlussrechnung kann Stand heute auch noch nicht erstellt werden- denn obwohl insbesondere der FMS-WM ursprünglich ein politisch gewünschter Abwicklungshorizont von zehn Jahren eingeräumt worden war, ist sie Stand heute noch nicht am Ende ihrer Aufgabe angelangt.

Erhalt von Know-How durch die Übernahme der Belegschaft

Die Übernahme der ursprünglichen Belegschaft, die sich vor der Verstaatlichung um die übernommenen Portfolios gekümmert hatten, birgt für Abwicklungsanstalten Vor- und Nachteile. Nachteil, weil die Vorbehalte in der Belegschaft solcher „Servicer“, wenn plötzlich alles anders ist und man sich gegebenenfalls was das Management der einzelnen Kreditengagements und Positionen angeht, missverstanden, in jedem Fall aber überwacht fühlt, absolut menschlich sind. Ausgezeichnete Bankmitarbeiter, die seit vielen Jahren ziemlich erfolgreich für HRE und WestLB tätig waren, wurden plötzlich in neue Gesellschaften „übernommen“, die sie sich weder ausgesucht hatten, noch deren Muttergesellschaften sie sich zur Rechenschaft verpflichtet fühlten. Das barg für beide Anstalten eine enorme Reibung, die möglicherweise im Vorfeld in Teilen unterschätzt wurde.

Gleichzeitig übernahmen nicht völlig Fremde ein neues Portfolio, sondern die neuen Mitarbeiter der FMS-WM und EAA konnten sich bestenfalls auf Leute verlassen, die viele Deals teilweise seit Jahren begleiteten. Das bot auch immense Vorteile, vor allem in großen Konsortien, in denen viele übernommene Mitarbeiter eine vielfach seit Jahren etablierte Stellung hatten.

Alternativlos oder phantasielos?

Ein ganz wesentlicher Aspekt, der bei der Frage, ob die Errichtung von Bad Banks in Deutschland gut oder schlecht, günstig oder teuer, sinnvoll oder sinnlos war, ist die Frage der Alternativen. Ich bezweifle, dass man die beiden Portfolien der WestLB und der HRE sinnvoll und damit zu einem guten Preis, hätte anderweitig abwickeln können. Gerade der Vorwurf, der immer wieder laut wurde, weil in den Jahren 2003 und 2004 amerikanische Finanzinvestoren NPL-Portfolien in Deutschland gekauft hatten, die sie dann sehr erfolgreich und mit hohem Mehrwert abwickelten- und zwar am deutschen Fiskus unter steuerlichen Aspekten weitgehend vorbei- wog auch bei der Entscheidung wie und ob HRE und WestLB staatlich gerettet werden sollten, schwer. Politisch gesehen war die Etablierung der gesetzlichen Grundlagen zur Gründung von Abwicklungsanstalten, die nur dem Zweck der Abwicklung der ihnen übertragenen Portfolien dient, meiner Meinung nach tatsächlich alternativlos- vor allem mit Blick auf die Tatsache, dass die politischen Entscheider auch unter massivem Zeitdruck standen. Zu Recht ging man aufgrund der riesigen Portfolien, die in Deutschland an die beiden Abwicklungsanstalten übertragen wurden, von einer Systemrelevanz dergestalt aus, dass ein Scheitern der Abwicklung nicht nur zu enorm großem wirtschaftlichen Schaden geführt, sondern die weltweite Finanzkrise aller Wahrscheinlichkeit noch wesentlich verschlimmert hätte. Dass man hierfür alle Fäden in der Hand behalten wollte, halte ich rückblickend für klug und vorausschauend.

Abwicklungsanstalten in anderen Ländern

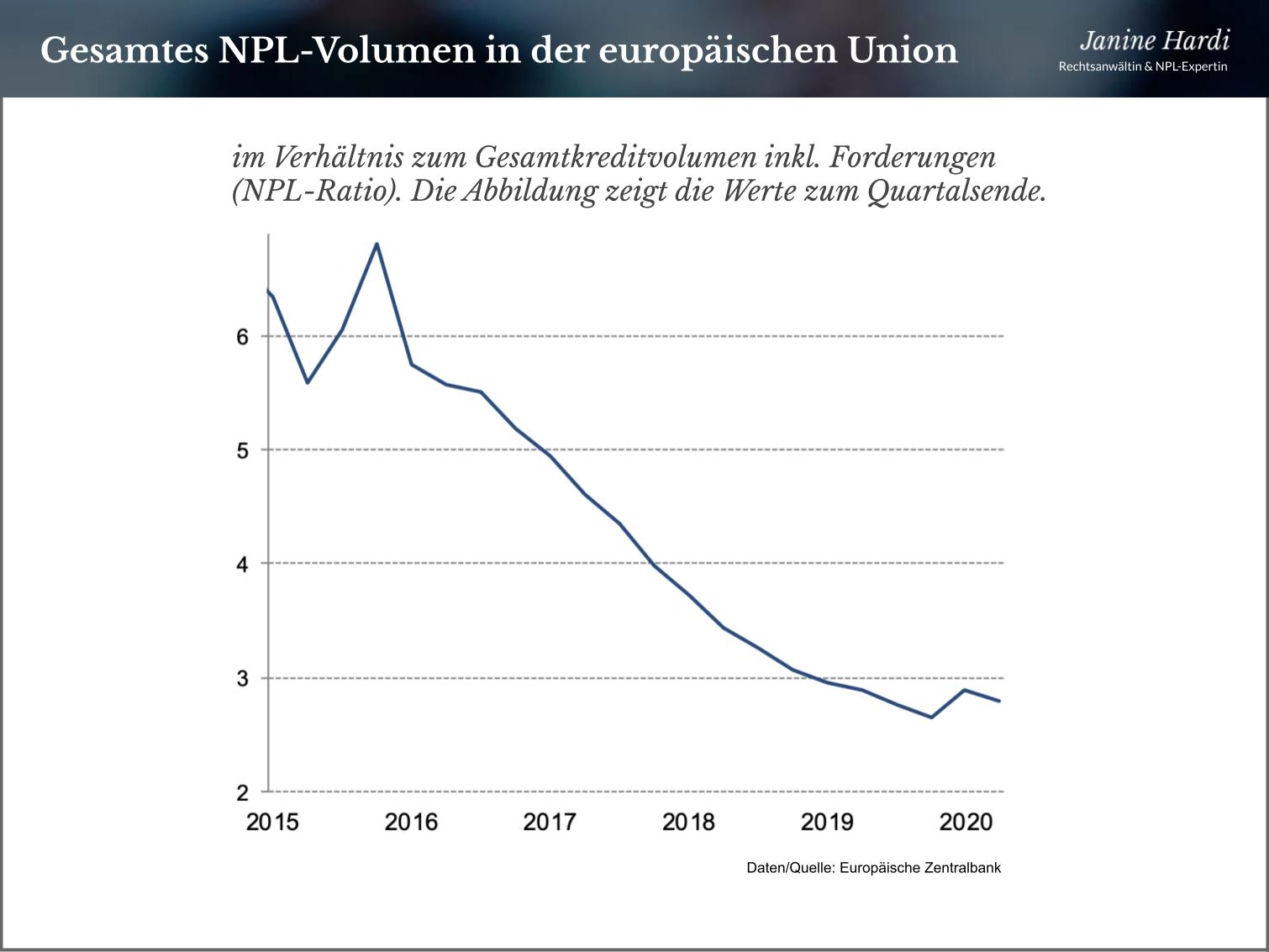

Die NPL-Quote in der EU sank in den vergangenen Jahren kontinuierlich.

Einen nicht unwesentlichen Beitrag hierzu dürften die europäischen Abwicklungsanstalten dazu geleistet haben. Beispielhaft seien hier drei erwähnt:

NAMA (Irland)

In Deutschland bekannt geworden ist u.a. die irische „NAMA“ (National Asset Management Agency), die 2009 gegründet wurde als eine von mehreren Initiativen der irischen Regierung zur Bewältigung der Finanzkrise. Hauptaufgabe der NAMA war es dabei, die Eventualverbindlichkeiten des irischen Staates über ca. € 30 Mrd. zu reduzieren.

Ihre Aufgabe beschreibt die NAMA selbst auf ihrer Website wie folgt:

„Die NAMA ist insofern eine ungewöhnliche Körperschaft, als dass sie mit einer sehr großen Bilanz begann und die Aufgabe erhielt, diese Bilanz auf Null zu reduzieren, sobald dies wirtschaftlich machbar ist. Sie muss mindestens alle Ausgaben, die sie für die Beschaffung von Krediten, für die Bereitstellung von Betriebskapital und für ihre eigenen Kosten getätigt hat, wieder hereinholen. Dabei wird sie alle Schulden ihrer Schuldner so weit wie möglich eintreiben.“

HETA ASSET RESOLUTION AG (Österreich)

Bei der HETA handelt es sich um eine im Eigentum der Republik Österreich stehende Abbaugesellschaft, die im September 2013 im Nachgang zu einem seitens der EU-Kommission genehmigten Plan zur geordneten Abwicklung der Bank Hypo Alpe Adria, gegründet wurde. Basis der Gründung der HETA war das im Juli 2014 vom österreichischen Nationalrat beschlossene Hypo-Sondergesetz. Besonders traurige Berühmtheit erlangte die österreichische Hypo Alpe Adria in Deutschland vor allem deshalb, weil auch der deutsche Staat über Positionen, die in der FMS-WM gehalten wurden, durch die Probleme der Bank in Mitleidenschaft gezogen wurde.

Das Ziel der HETA ist in § 3 des Bundesgesetzes zur Schaffung einer Abbaueinheit (GSA) wie folgt formuliert:

„Der Abbaueinheit obliegt die Aufgabe, ihre Vermögenswerte mit dem Ziel zu verwalten, eine geordnete, aktive und bestmögliche Verwertung sicherzustellen.“

Die Bilanzsumme der HETA betrug zum 31.12.2019 noch EUR 1,7 Mrd.

SAREB (Spanien)

Die Sareb wurde im November 2012 gegründet, um bei der Sanierung des spanischen Finanzsektors und insbesondere den spanischen Banken zu helfen, die aufgrund ihres Schwerpunkts im Immobiliensektor in Schieflage geraten waren. Übertragen wurden ca. 200.000 Einzelengagements mit einem Wert von € 50,8 Mrd. Das Memorandum of Understanding (MoU), das die spanische Regierung im Juli 2012 mit ihren europäischen Partnern unterzeichnete, legte die Gründung von Sareb als eine der Bedingungen für den Erhalt von Finanzhilfen der EU fest. Die Vereinbarung sah vor, dass ein Unternehmen gegründet werden musste, das die von den notleidenden Banken übertragenen Immobilienwerte verwaltet, um deren Risikoniveau zu senken und eine geordnete Veräußerung der notleidenden Vermögenswerte durchzuführen. Die Mehrheit des Aktienkapitals befindet sich in Privatbesitz (55%), während 45% in den Händen des FROB – Fondo de Reestructuración Ordenada Bancaria (Fonds für geordnete Bankenrestrukturierung) sind. Als Abwicklungshorizont sind 15 Jahre vorgesehen.

Ihre Mission beschreibt die SAREB auf ihrer Website wie folgt:

Die Aufgabe von Sareb ist es, Vermögenswerte über 15 Jahre zu veräußern und ihren Wert zu optimieren. Sareb ist ein Schlüsselinstrument in der spanischen Bankensanierung. Sie verpflichtet sich, die erhaltenen Finanz- und Immobilienanlagen innerhalb der festgelegten Frist zu verkaufen und die Rückzahlung der vom spanischen Staat garantierten Schulden zu erfüllen. Die Sareb muss ihre Lebensfähigkeit als Unternehmen sicherstellen, um die Verpflichtungen gegenüber den Aktionären, den Investoren und der Gesellschaft zu erfüllen.

Fazit

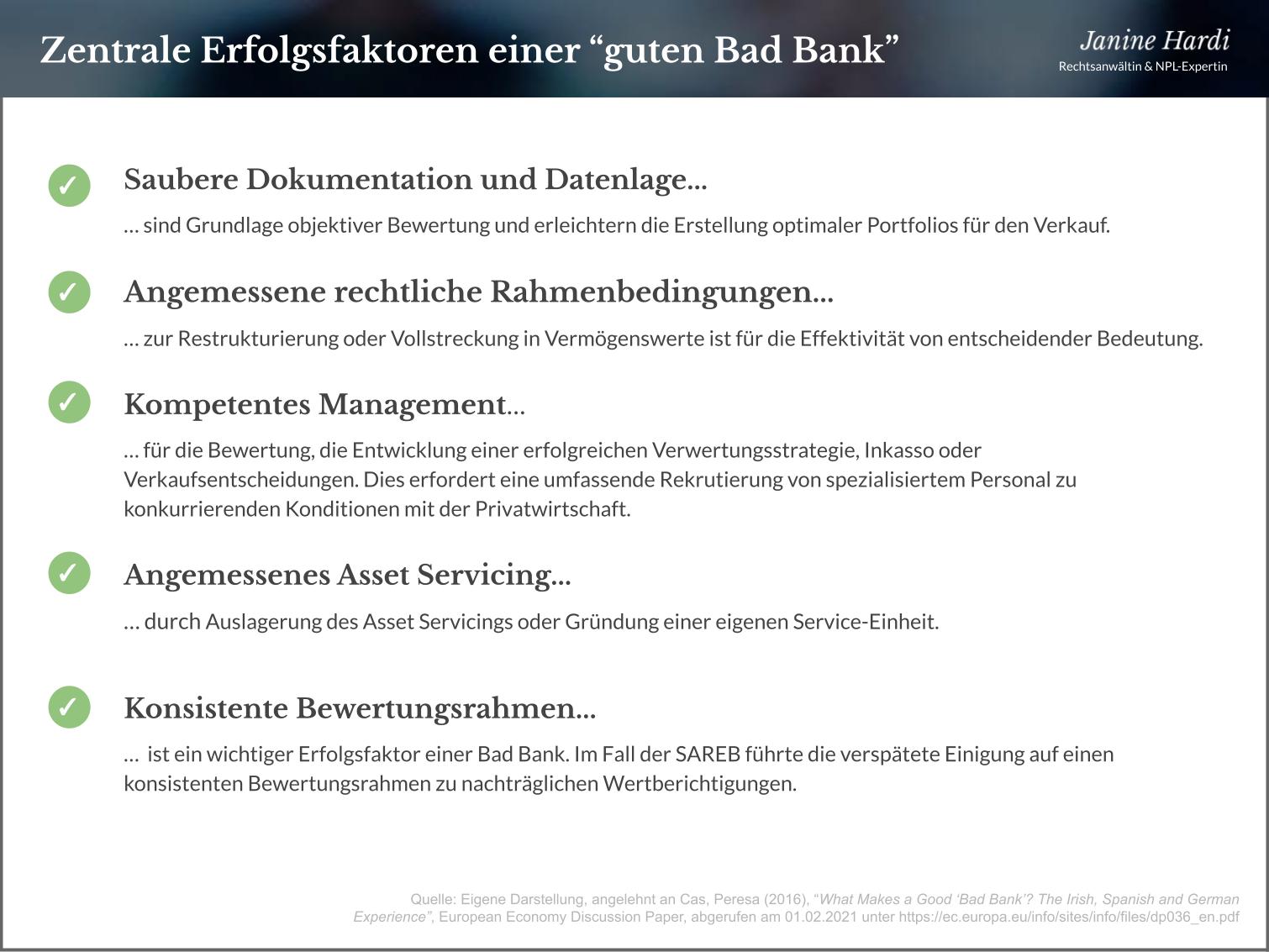

Der Erfolg der Bad Banks variiert von Land zu Land, so wie sich auch die Märkte voneinander unterscheiden. Dennoch gibt es viele Parallelen, die in der Studie „What makes a good Bad Bank“ im Jahre 2016 recht anschaulich zusammengetragen wurden. Zu finden ist die Studie hier: https://ec.europa.eu/info/sites/info/files/dp036_en.pdf

Besonders bemerkenswert ist die Erkenntnis zu den Faktoren, die gegeben sein müssen, um von einer erfolgreichen Bad Bank auszugehen.

Zusammengefasst sind das die folgenden:

Gelänge es also, auch zukünftig die gesetzlichen Instrumente so zu nutzen, dass Portfolien oder auch ganze Bankteile, die sich nicht anderweitig für die Platzierung am NPL-Markt eignen in Abwicklungsanstalten abarbeiten zu lassen, könnte man all die Vorteile optimal nutzen.

Abwicklungsanstalten bieten für komplexe, große, heterogene und systemrelevante Portfolien eine außerordentlich gute Möglichkeit der Abwicklung und ergänzen den Bereich der NPL-Welt perfekt. Sie ermöglichen die nötige Flexibilität, um auf komplexe Situationen, wie sie eventuell im Nachgang der Coronapandemie im NPL-Markt zu erwarten sind, optimal reagieren zu können.